信貸101:6 個辦法幫你改善信貸評級

信貸評級分A 至J一共十級,而A是最高評級。信貸評級不佳,後果可大可小,其中香港人較關心的是:貸款會受信貸評級影響。例如A級的消費者的實際年利率 (APR) 可少於5%,而J級的則可高達45%或以上,借貸的利息支出立即大增。

【延伸閲讀:甚麼是實際年利率 (APR)?】

萬一信貸評級不似預期,應該如何應付?

信貸評級來自信貸紀錄。環聯會保留一般信貸紀錄5年,而破產紀錄更會保留長達8年。要改善評級,首先要「執靚」信貸紀錄。

1 切忌只還 min. pay

卡數絶對會直接影響信貸評級!「找卡數,幾時找,找幾多」完全反映消費者對財務管理的態度。即使是遲清還卡數僅一日都會影響信貸評級。就算立即清還仍會在信貸紀錄留下污點,一留就是5年。

根據環聯2020年第二季信貸行業分析報告,香港平均每名消費者持有4.1張信用卡。每張卡的截數日和還款期限都不同。要確保還齊卡數,除了記下所有還款期限外,另一個辦法就是更改截數日!本港某些發卡機構可以根據你的要求將截數日設定在每月某段時間 (例如月尾),只要將所有截數日設定在同一時段,還款期限都會變得差不多。立刻聯絡你的發卡機構吧!

然而,就算準時還卡數但沒有還足全數 (例如只付 min. pay,即最低還款額) 的話,仍然有可能影響信貸評級。長時間只還最低還款額,只會令欠款額愈滾愈大,要支付的利息也會愈來愈多。財務機構見你不能還足全數,自然會質疑你的還款能力。

2 避免在短時間內申請多張信用卡

發卡機構處理大部分信用卡申請時,都會查閲申請人的信貸報告。當短時間內多間機構查閲同一人的信貸報告,意味著該人士極需要信用額,財務狀況可能不穩。

事先做好功課,選擇最適合自己的信用卡,或在申請第一張信用卡後隔幾個月才申請第二張信用卡,就不用擔心會影響信貸評級了。

3 不要只用現金

還卡數麻煩,申請信用卡又諸多顧忌,可能你會以為用現金付款,沒有信用卡就可以確保有最好的信貸評級。少年你太年輕了!

如果沒有信用卡,之前又沒有任何借貸 / 按揭紀錄,財務機構就不能按照信貸報告評估你的信貸狀況。資訊不充足有可能影響你的信貸申請, 又或者未必給你較低的實際年利率 (APR)。

申請一至兩張信用卡 (記得申請卡與卡之間預留充足時間) ,準時還款,就可以慢慢建立正面的信貸評級了。

4 留意信貸使用度

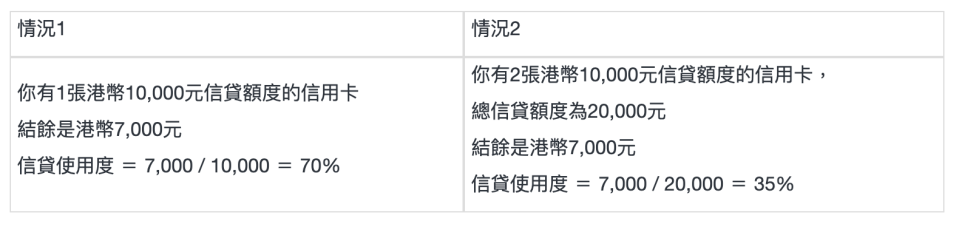

信貸使用度是以信用卡結餘除以所有信用卡的信貸總額所得。只使用一張信用卡的話,結餘對信貸額比率相對較高,即使卡數無增加,也有機會因為信貸使用度過高而影響信貸評級。

例如:

同樣地,突然cut卡的話會使信貸額度減少,提高結餘對信貸額的比率,影響信貸評級。而 cut 卡的行為本身也會在信貸報告中留下相關紀錄。即使cut卡,負面信貸紀錄仍然會在還清欠款後保留在信貸報告內長達5年,並不會一筆勾銷。

【延伸閲讀:拆解信用卡與信貸評分的關係,你要知道的4件事】

5 定期核對信貸報告資料,有問題記得修正

信貸報告中的資料由財務機構提供,但消費者一樣可以質疑當中資料,並要求修正。消費者須向環聯提出相關要求,同時可以在信貸報告中加入簡短的聲明,對報告中的細節作出解釋。這項聲明會記錄在信貸報告中,讓取得報告的人有機會看到,讓他們了解你的狀況。

6 借錢前先查閱信貸評級

如你正準備申請貸款,就應該預先在6至12個月前查閲信貸評級,再爭取時間改善。

【延伸閲讀:如何閱讀環聯「TU」信貸報告】

(資料由客戶提供)

雅虎香港財經

雅虎香港財經