巴菲特投資這隻股的錢每兩年就會增一倍

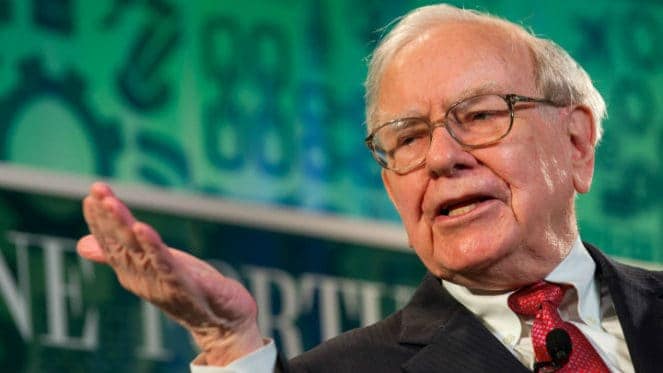

華倫·巴菲特(Warren Buffett)可謂是這個時代最偉大的投資者。作為巴郡(NYSE:BRK.A)(NYSE:BRK.B)行政總裁的他,截至3月3日的資產淨值已飆升至810億美元。幾十年來,他還為巴郡的股東創造超過4,000億美元的市值。

巴菲特的投資策略之所以令人讚嘆,是因為他所做的事是地球上任何一個投資者都能做到。例舉,他會花時間研究他關心的界別和行業,並買入他認為具有競爭優勢的企業的股票。巴菲特投資公式的關鍵是,一旦作出投資,他就會持有一段長時間,好讓公司的競爭優勢能夠大放異彩。

巴菲特持有最長時間的投資充滿競爭優勢

雖然巴菲特「長揸」不少股票,但或者沒有哪間公司比飲品巨擘可口可樂(NYSE:KO)更能體現這位「奧馬哈先知」(Oracle of Omaha)提倡的「買入並持有」(buy-and-hold)精神。

可口可樂一直是巴郡投資組合的核心之一,目前巴郡已持股約31年(仍在繼續中)。巴菲特之所以是可口可樂的忠實擁躉,原因之一是其業務模式非常容易理解。可口可樂主要在全球銷售冷飲,這讓投資者很容易就能掌握可能影響投入成本和消費者需求的因素。換言之,像可口可樂那樣的公司,業績甚少帶來驚喜。

此外,有調查顯示,可口可樂是全球最知名的品牌之一。除了北韓,該公司的業務遍佈全球每個國家。除了使用美觀奪目的包裝外(可口可樂幾十年以來的標誌),公司還轉向銷售點廣告、數碼營銷和社交媒體(透過網絡紅人),以進一步提升品牌知名度。

巴菲特也無法忽視可口可樂幾十年來的主導地位。目前,該公司在已發展市場的冷飲市場市佔率約為20%,在發展中和新興市場冷飲市場的市佔約為10%。這反映了目前現金流的一致性,以及可口可樂面前的長期機遇,因其在全球80%人口居住的國家的冷飲市場,市佔僅得10%。

不過,巴菲特買入可口可樂最讓人讚嘆之處,莫過於複息隨時日所帶來的回報。

不是講笑:巴菲特投資可口可樂的錢每兩年就增一倍

根據巴郡2019年的年度股東信,巴郡買入可口可樂的成本只是12.99億美元,但現時這項投資的價值已躍升至233億美元,可口可樂顯然成爲了巴郡的賺錢機器。

不過,令人津津樂道的並不是可口可樂的股價升幅,而是公司的股息。今年2月,可口可樂將年度派息提高至每股1.64美元,是該公司連續第58年增派股息,成功躋身標普500指數的「股息貴族」精英之列。

巴郡持有4億股可口可樂,意味明年將獲得6.56億美元的股息收入,佔未來12個月整個投資組合的預計股息收入(47.2億美元)一大部分。不過,真正令人詫異的是,這6.56億美元的股息收入相對於12.99億美元的持股成本而言,收益率達到50.5%。換言之,雖然可口可樂是波動性最小的大型股之一,但單靠巴郡收取的股息,巴菲特每兩年便能得到雙倍的錢。

要了解投資者長期持有優質股的結果,可口可樂固然是典範,但卻不是唯一的例子。根據巴郡2019年致股東的信,巴菲特自1993年起持有付款處理商和貸款商美國運通(American Express)(NYSE:AXP)的股票,買入成本為12.87億美元。以巴郡在美國運通持有的151,610,700股股票計算,2020年的股息收入預計約為2.61億美元。相對於巴郡當初買入美國運通的成本,收益率為20.3%,意味巴菲特投資美國運通的錢在不到五年内就能加倍。

看看股息的力量

如果這種做法能證明點甚麼,那就是股息收入久而久之可以變得有幾強大。

最後,筆者想提及摩根資產管理(J.P. Morgan Asset Management) 2013年發表的一份報告。在這份報告中,分析師們分析了1972年至2012年間派發並上調股息的上市公司的表現。報告顯示,在這40年期間,這些企業的年均回報率為9.5%。相比之下,同期不派息股票的年度化回報率只有1.6%。

收息股通常具盈利能力、經得起時間考驗,而且相對透明,這些特質令其成為長線投資者的理想選擇。巴菲特深明這點,而您也應該知道。

延伸閱讀

本文所提供的信息僅供一般參考之用,並不構成任何個人化的投資勸誘或建議。作者沒持有以上提及的股票。

The Motley Fool Hong Kong Limited(www.fool.hk) 2020

雅虎香港財經

雅虎香港財經