港股勢續頹 揸現金好過

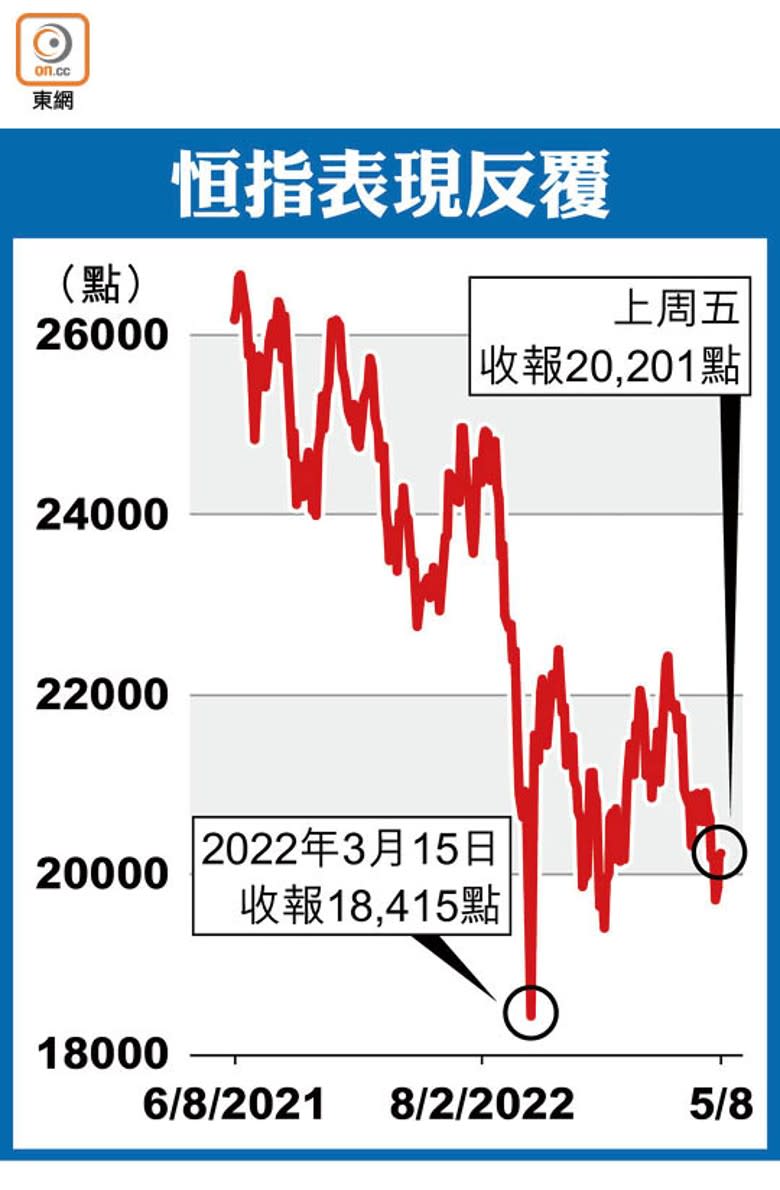

美國聯儲局近月大手加息,試圖遏抑近41年來最高的通脹,不巧經濟陷入「技術性衰退」,形勢變得更複雜,港股亦受拖累,恒生指數在過去一個月大致在20,000至21,000點之間「發吽哣」。恒生投資管理董事兼投資總監薛永輝認為,港股本季仍以上落格局為主,暫時可能仍是「現金為王」策略較佳,並指投資者在目前市況下要更為「揀擇(Selective)」,取態應偏向保守、注意平衡風險。

薛永輝於今年初時曾準確估中恒指見底,他近日接受本報訪問時坦言,原先預期下半年中港股市會有較好表現,惟美國通脹問題比較嚴重,令「收水」步伐加快,故原先的樂觀預期可能要等第四季才能變成現實,亦坦承「無法斷言股市一定能大幅反彈。」

中美短期國債趨吸引

他續表示,今年初起許多防守型資產表現都欠佳,反倒是美匯走勢強勁,故持有較高比例的現金,等待合適時機「執平貨」是可行的策略。當然,目前市場並非完全沒有投資機會,例如在債券市場,可考慮年期較短的主權債。他續指,兩年期美國國債因為「債息倒掛(即短債息高於長債)」,孳息率亦相對變得吸引;而中國短期國債亦因為內地偏向鬆寬的貨幣政策,債價料較為穩健,亦可以賺取合理回報。

內需中資科技股值博

股市方面,除了短線可以關注經濟重啟概念外,中資科技股的監管風險已過,可以趁低慢慢吸納,並等待企業適應新的監管環境,重新找到增長引擎。雖然科技股整體估值已經見底,但亦強調「不代表股價即刻反彈」,短期內估值仍難重返高峰,投資者應謹慎選擇較優質的公司,並且要有耐心。

若長遠來看,內需相關板塊可高看一線,因為內地「國產替代」的風氣日盛,許多內地品牌亦受到追捧,取代了原來外國品牌的市場;而電動車、新能源等長遠發展趨勢,可望受到國策支持。出於風險平衡考慮,投資者亦可押注防守型板塊,如電訊股、公用股、香港本地金融股等,讓倉位更多元化。

在他看來,第四季中港股市有一些潛在的催化劑可讓股市反彈,包括美國通脹可能會回落。他解釋,聯儲局近期大手加息後,到年底若物價升勢受控,則可望成為總統拜登的政績,為11月國會中期大選添加助力;另邊廂,內地亦可能會有更多政策出台,讓市場有所憧憬。

中港股仍望跑贏歐美

從環球角度而言,薛永輝認為,中港股市表現會優於歐美。他表示,即使聯儲局最為急促的加息階段或已過去,但「縮表」仍然在進行中、經濟也在放緩,故不太看好美股表現。再者,即使經歷一輪調整之後,美股當前估值也未算便宜,最近亦有一些企業下調盈利預測、裁員,來自實體經濟的壓力亦會繼續拖後腿,影響股市表現。

雖然近日美股表現似乎有所改善,但薛氏認為,這只是反彈,而非真正轉勢。

雅虎香港財經

雅虎香港財經