前聯儲會經濟學家:債市發出的通膨預期信號暗示聯儲會或需加息

【彭博】-- 債券市場的通膨展望是聯儲會決策者決定利率政策的一個關鍵要素,而目前的訊號令人擔憂。

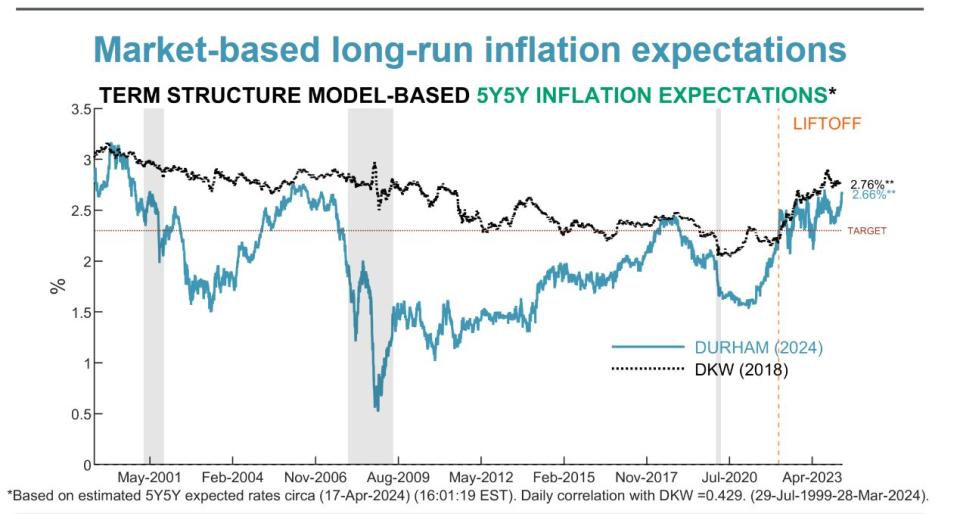

這是Piper Sandler全球資產配置主管、前聯儲會經濟學家Benson Durham的看法。他指出,他的調整後長期通膨預期指標最近幾個月走高,超過了聯儲會2%的目標,暗示交易員預計通膨壓力將在未來持續。

Durham表示,央行面臨的風險在於,這些預期會引起實際通膨,因此如果持續向上,有可能會激發聯儲會加息,以作為回應。

「長期通膨預期脫錨,最有可能會促使聯儲會再次加息,」Durham在接受採訪時表示。「還沒有到這個地步,但是我們已經開始感到擔心。」

推薦閱讀:瑞銀策略師:聯儲會明年加息至6.5%的可能性真實存在

尤其讓Durham感到不安的是,基於市場的長期通膨預期指標的上升,即五年後的未來五年盈虧平衡通膨率。該指標源於美國通膨保值債券和傳統國債,衡量的是五年之後,未來五年的平均年度通膨增幅預期。

聯儲會本身也有對此的衡量指標,用於幫助引導數年的政策,今年該指標上行。Durham和Piper Sandler的Melissa Turner周三在一份報告中詳細介紹了他們調整後的指數模型,剔除影響美債殖利率的其他因素,進而更加清楚地反映純粹的長期通膨預期。其中包括流動性和期限溢價,也就是投資者持有較長期債券所要求的額外補償。

「如果讓我選一個指標來衡量聯儲會是加息還是降息,那麼這些長期通膨預期排在首位,」Durham說。「聯儲會官員一再表示,他們的目標是2%,他們也致力於實現這一目標。他們越是感覺到投資者認為目標無法實現,就越會覺得需要證明自己的決心。」

原文標題Inflation Expectations Flag Fed Hike Risk, Piper’s Durham Says

More stories like this are available on bloomberg.com

©2024 Bloomberg L.P.

雅虎香港財經

雅虎香港財經