華府發債抽水潮殺到

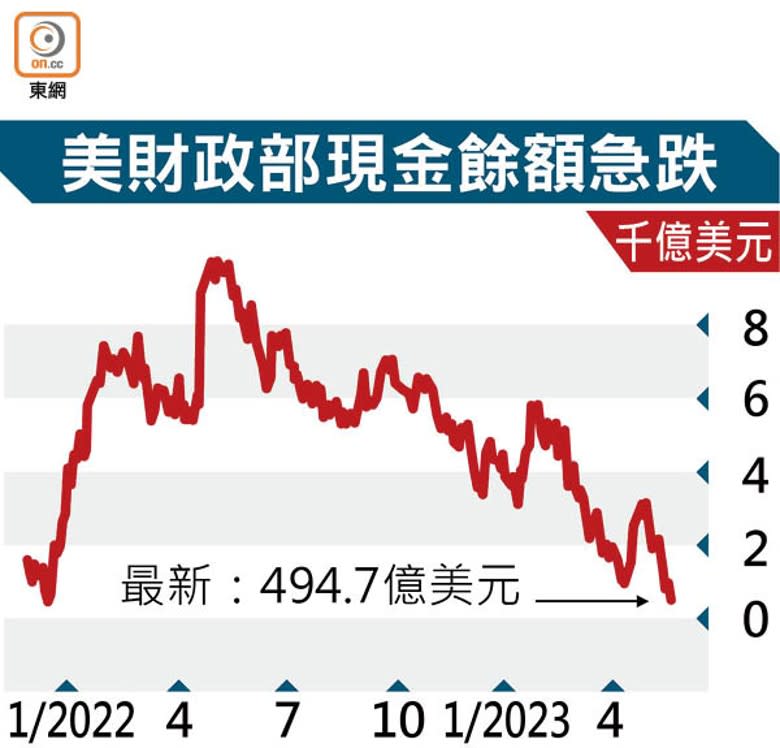

美國財政部的現金餘額已降至494.7億美元之際,民主、共和兩黨據報即將就提高債務上限談判達成協議。作為協議的一部分,聯邦政府會限制未來兩年的開支,惟明年增加3%國防支出的預算未受影響。話雖如此,不斷重演的政治紛爭已危及美國政府的信譽,繼惠譽把美國主權信用評級展望變為「負面」後,中國評級機構亦已率先作出實際行動,將美國降級。另邊廂,債務上限提高之後,財政部需要在短期內大額發債以補回現金,屆時亦將會在市場抽走巨量的資金流動性,恐怕會令市場面臨壓力。

為了應對潛在的債務違約,美國財政部據報重新拿出2011年債限危機時的應急預案作參考,通知各部門可能會出現的變化,以及相應的應對方式。舉例而言,各聯邦機構只有在帳單付款到期日前一天,才能夠向財政部提交帳單,而不是按慣例提前繳交。至於財政部的現金會否優先償還國債的本金及利息,則未有明確指引。

中誠信國際削信用評級

隨着提高債限的協議即將達成,上述的應急方案相信會繼續封塵。對於資本市場而言,幾乎所有人都認定債限談判最終能夠達成協議,畢竟無人可以承擔導致美國債務違約的責任。

荷蘭國際集團(ING)美洲區研究主管Padhraic Garvey指出,美國國債本身沒有30日還款寬限期,亦無「交叉違約」等債券相關條款。換言之,就算其中一筆債券未能及時支付,理論上也不會觸發全面違約。

不過,即使只是短暫未及時還款而引致「技術違約」,亦會導致美國信用評級連降兩級(按照惠譽標準);假如是只有一款債券違約,亦會導致連降三級。在任何一種情況下,美國國債作為金融市場最常見的貸款抵押品之一,其作為抵押品的價值將會受損,繼而影響到整個金融市場運作。

內地評級機構亦已率先發起降級行動。中誠信國際表示,已將美國主權信用評級由「AAAg」下調至「AA+g」,並繼續列入可能降級的觀察名單,理由包括美國政治分歧加劇、債務水平高企、銀行業危機持續、政府財政實力惡化侵蝕美元信用基礎等。

值得注意的是,當債務上限正式提高後,美國財政部將會大舉發債,此前其已表示將於下周發行約1,170億美元的國債。紐約梅隆投資管理投資分析主管Jake Jolly指出,市場流動性將因此而下降,因為財政部需要在接下來數月重新補回帳戶現金。該行認為,短期內債限問題會影響到股市的風險偏好;就資產配置而言,繼續看好高質量的債券多於股票。

魯比尼:通脹才是最大問題

相對於即將解決的債限危機,人稱「末日博士」的經濟學家魯比尼認為,通脹才是當前最大的問題。他指出,現時歐美日多地股市的強勁表現,是由於投資者押注通脹降溫,並且將重新減息。然而,他相信,世界各地仍存在嚴重的通脹,今年最大的意外是通脹不會像各國央行預期般下行。各國央行將不得不做出艱難選擇,選擇加息令經濟「硬着陸」及金融不穩定風險增加;或者不加息,讓通脹飆升及通脹預期變得根深柢固。

下月加息1/4厘機率達41%

反映率期貨市場的芝商所(CME)FedWatch工具亦顯示,利率期貨交易員押注6月再加息0.25厘的機率為41.2%,意味着聯儲局的加息周期確實可能尚未結束。

雅虎香港財經

雅虎香港財經