華爾街上演「強者恆強」故事 小銀行存款外流肥了大行業績

【彭博】-- 高利率雖然在上月把小型銀行攪得人仰馬翻,但卻給摩根大通、花旗集團、富國銀行帶來了意外收獲。

這三家美國大型銀行各自找到了從加息中獲利的方法。與此同時,加息導致3月份矽谷銀行倒閉,地區性銀行的客戶匆忙將未獲得承保的存款轉移到其他安全所在。

摩根大通公佈存款意外成長2%。隨著客戶對利率變化作出反應,花旗集團固定收益交易部門表現出色。上述三大行都表示,在聯儲會加息後貸款收入同比成長。

與大銀行喜笑顏開形成鮮明對比的是地區性銀行存款大幅外流且股價暴跌,投資者擔心利率升高會侵蝕這些銀行的資產價值。

不過周五的華爾街財報也給小銀行帶來了一線希望,雖然大型銀行開始支付更高的存款利率,但他們沒有加大競爭力度。

摩根大通首席財務官Jeremy Barnum在電話會議上表示,「我們看到很多新開戶行動,大量存款流入,還有很多錢去了貨幣市場基金。」

「粘性」之辯

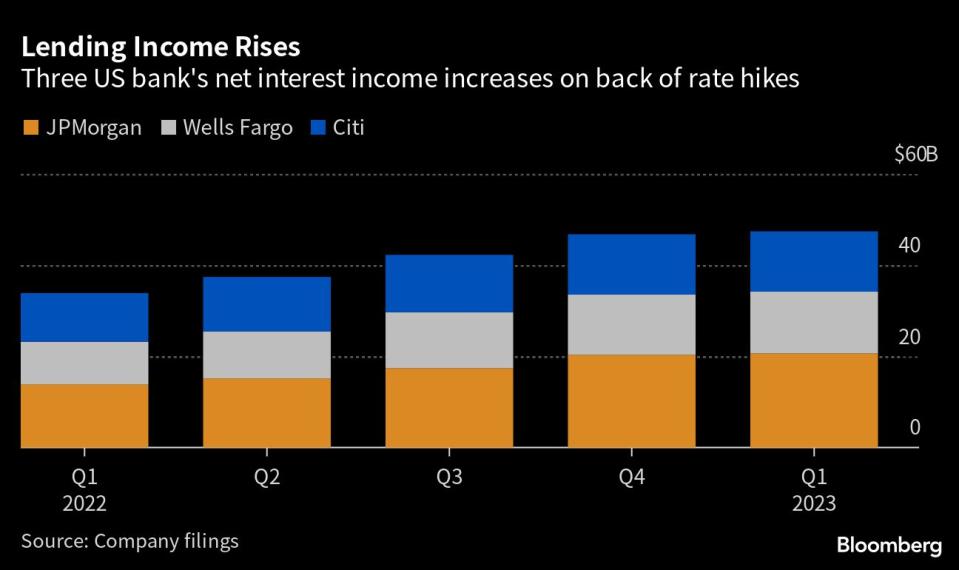

大型銀行表示,聯儲會加息提振了他們的貸款業務收入。

摩根大通第一季度淨利息收入飆升49%,促使該行將今年此類收入預期上調至810億美元。 1月的預測為730億美元。

富國銀行這塊收入同比成長45%,花旗成長23%。花旗集團的固定收益交易員意外推動收入增加4%,幫助該行打破分析師對利潤將下降的預期。

現在的一個謎團是存款流入趨勢可能持續多久。

花旗集團首席財務官Mark Mason在周一的電話會議上表示,金融行業動盪導致的企業資金流入「相當具有粘性」.

但摩根大通的Barnum說,「我們對這個問題看法比較現實。從定義上看,這些存款不是很穩定,因為它們才剛剛進來。因此,我們認為更明智和恰當的態度是別把它們當成特別穩定的存在」。

與此同時,貝萊德執行長Larry Fink周五表示,由於儲戶對地區性銀行的擔憂,存款將繼續流失。

「越來越多的存款正在流出,它們流入ETF和任何形式的現金和貨幣市場基金,」他說。 「這種錯位將為我們創造越來越多的機會。」

原文標題JPMorgan, Citi, Wells Reap Gains From Rates Roiling Small Banks

--聯合報導 Jennifer Surane、Hannah Levitt、Max Reyes、Felice Maranz.

More stories like this are available on bloomberg.com

©2023 Bloomberg L.P.

雅虎香港財經

雅虎香港財經