1990年代亞洲債務危機背後的「原罪」重現 或引發新興市場債券違約潮

【彭博】-- 在利率低時以美元大量舉債的新興市場政府現在面臨著再融資成本的飆升,讓人回想起1990年代的亞洲債務危機,並引發了可能爆發違約潮的疑慮。

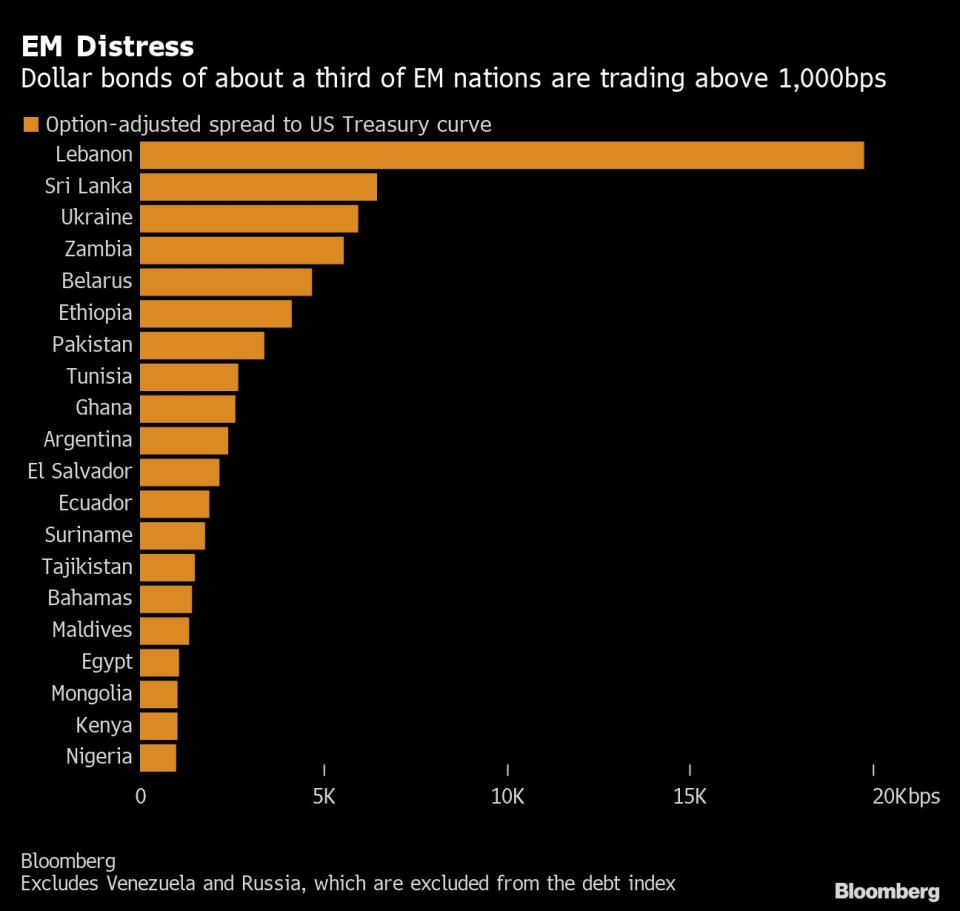

彭博新興市場主權美元債指數中三分之一國家的主權美元債券與美國國債的殖利率差高達1000個基點或更多,這是一種廣受接納的困境指標。尼日利亞財政部長本週表示,這個非洲最大經濟體正在尋求延長部分債務期限,但補充說,歐元債券將不包括在該計劃中。

殖利率飆升讓投資者想起之前的新興市場債務危機,尤其是 1997年席捲亞洲的債務危機,當時本幣暴跌,一個又一個國家陷入違約。它也讓人痛苦地體認到,發展中世界很多地方仍然受到「原罪」的困擾——這個詞曾經廣為經濟學家所使用,以描述發展中國家對外幣債務的依賴。

「會有一些國家違約和重組債務,」對沖基金Man Group 駐紐約的投資組合經理Lisa Chua說,該公司的新興市場債務基金今年的回報率為5%,表現優於99%的同行。

債務困境不僅侷限於新興市場世界,發達市場許多企業借款人面對利率上升也是難以招架。但發展中國家如果爆發一波違約潮,可能對全球經濟產生更大的影響。以美元舉債使一些國家容易受到匯率波動和聯儲會政策轉變的影響,這是1997年亞洲危機背後的關鍵力量,隨後這場危機席捲俄羅斯和拉丁美洲。

一段時間以來,新興市場似乎已經擺脫了「原罪」,許多國家建立了本地債券市場並減少了對硬通貨債務的依賴。但在全球利率降至谷底且國內缺乏深厚的資本市場下,許多主權國家近年來轉向海外。根據彭博彙編的數據,這種情況一直持續到2020年,該年新興市場主權國家和企業的美元和歐元借款達到創紀錄的7,470億美元。

Man Group的分析師在上個月發布的一份報告中寫道,新興市場不良債務的規模不小,可能會影響發達市場,歐洲信貸尤其脆弱。

原文標題‘Original Sin’ Behind 1990s Asia Crisis Looms Over Emerging Debt

More stories like this are available on bloomberg.com

©2022 Bloomberg L.P.

雅虎香港財經

雅虎香港財經