全球经济衰退风险高达98% 华尔街上万物皆可抛

【彭博】-- 对于华尔街一些不信邪的人士来说,周一发出了严厉的警告:股市仍在跌跌不休,看跌情绪远远尚未耗尽——尤其是市场已经对经济衰退风声鹤唳之际,偏鹰的央行行长们还在推波助澜。

标准普尔500指数跌至2020年12月以来的最低点,本月的跌幅接近8%; 英镑贬至纪录低点,大宗商品在强势美元的重压下走低。美国国债收益率继续攀升,10年期国债收益率一度上升21个基点至3.898%,为2010年4月以来的最高水平。

面对全球利率同步上升,风险资产不断创下悲惨的里程碑,却未能从欧洲和美国的货币政策制定者获得助力。

总结一下:Ned Davis Research现在预期,全球经济衰退迫在眉睫的可能性为98%,Morgan Stanley Wealth Management的Lisa Shalett警告,还对企业获利抱持乐观看法的人士不啻在悬崖上梦遊。

随着世界各地的坏消息纷至沓来,对于一个经历过自2008年以来最糟糕表现的股市来说,卖压仍然又猛又急。

“不幸的是,这只是一个必须走过的过程,因为美联储不会罢手,市场必须相应地定价,”Homrich Berg的首席投资官Stephanie Lang在电话中说。Lang表示,仍有一些不利因素,因为目前的预期是如果如今尚未陷入衰退,也很快就会。

英国交易的黑暗一天削弱了全球的风险偏好,加剧了人们对金融市场即将崩跌的担忧,欧洲和美国的央行行长还在吹捧他们抗击通胀的诚意。标准普尔500指数连续第五天下跌,科技股遭受重创,罗素2000指数下跌1.4%。

对经济增长的担忧已持续数月,但工业周期和美国房地产的初期疲软让投资者担心情势正在迅速恶化。

Ned Davis Research的全球衰退概率模型最近升至98%以上,触发了“严重”衰退信号。根据该公司的Alejandra Grindal和Patrick Ayres,该模型先前达到如此高的水平是在之前的严重低迷时期,例如2020年和2008-2009年。

他们在一份报告中写道,这表明全球严重衰退的风险会在2023年一段时间上升,将给全球股市带来更多下行风险。

周一又是一个超过400只标普500指数成分股收低的交易日。几乎每个板块都下跌,房地产和能源板块的跌幅均超过2%。该基准指数在其200天移动平均线下方交易已经超过110天,是自2008年以来最长的颓势之一。

投资者周五也以创纪录的速度投入看跌期权,以往市场跌至谷底前都会出现这种情况,但许多股票仍低于其短期均价。

然而,恐惧继续超越贪婪,随着市场情绪和头寸部署触及难以维持的低点,一些有意逢低买入的投资者也不太敢押注市场已经触底。

22V Research创始人Dennis DeBusschere说,市场波动如此激烈,大家都在等着看是否会出现崩跌。是否会出现一些非常糟糕的市场或经济结果。

在2022年大部分的时间里,投资者都不愿接受盈利衰退的想法——这种情况如今看起来越来越难以避免。

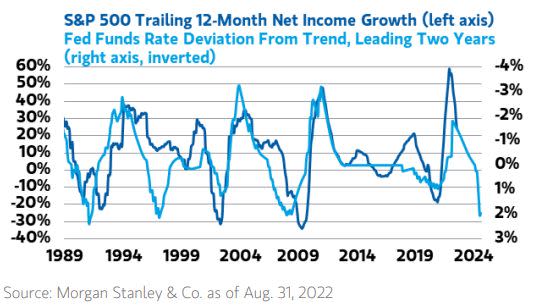

Morgan Stanley Wealth Management首席投资官 Shalett表示,经济放缓的迹象(包括房地产市场)意味着,一旦他们意识到美联储的政策存在滞后,他们可能会面临算总帐的一天。然而,政策的滞后时间有时长达两年。

她在一份报告中写道,这个熊市还没有结束,如果投资者继续低估利率急升的影响,他们就要预期会迎来更多的失望。

原文标题

Everything-Selloff on Wall Street Deepens on 98% Recession Odds

(增加第10段后内容)

More stories like this are available on bloomberg.com

©2022 Bloomberg L.P.

雅虎香港財經

雅虎香港財經