【趣遊樓市】拆息上升的影響(脫苦海)

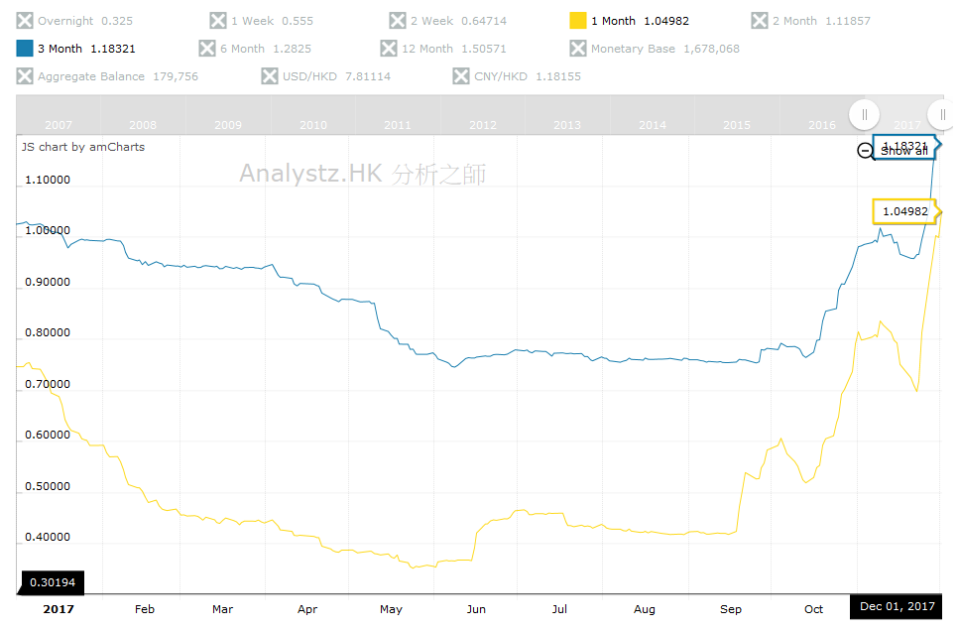

近日銀行同業拆息(HIBOR)不斷攀升,最新的一個月HIBOR報1.04982,三個月報1.18321。金管局發言人最近表示,近日港元拆息大致反映一些季節性港元資金需求,包括月結及年結臨近,市場普遍對拆出資金較為審慎。下圖顯示2017年至今的走勢圖,顯示了近期拆息由六月開始上升,到九月轉而急升,升勢越來越急:

坊間主流意見是美國加息及縮表在即,香港由於聯繫匯率的原因,要與美國同步,而金管局增發外匯基金票據後,等同抽走市場資金,令到本港銀行體系結餘減少等原因。有財經報章在頭版以「一個月拆息升穿1厘,供樓噩耗」為題報導。

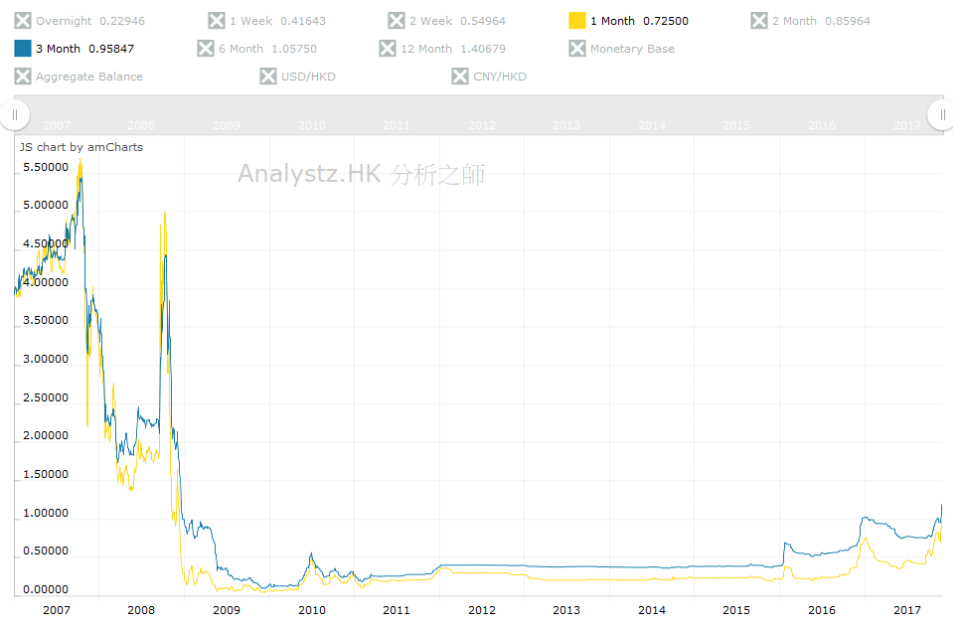

若果大家看到更長期的拆息走勢,可能更認同這種觀點,拆息最低是2009-2010年,當時是歐債危機,之後拆息迅速上升到0.5厘,然而在2012-2015年間拆息平穩之後,在2016年開始進入上升周期,現時的拆息上升只不過是之前升浪的延續,令到不少人因而看淡樓市。

筆者卻想用另一個角度看這個事情,中港經濟是由2016年開始復甦,個別指標如製造業採購指數(PMI)見觸底回升,股市也進入上升周期,最近更升破30,000點後關前回落。眾所周知股市往往是經濟的領先指標,顯示經濟活動轉活,令到資金需求上升,利率作為資金的成本,在實體經濟的需求下,加息是符合邏輯的結果。

所以,筆者的解讀是在2018年,息率會繼續上升,供樓的負擔會進一步上升,例如每加1厘息,每100萬按揭每年就要多住1萬元,分攤為12個月就是833元,比如1,000萬物業,借50%即是500萬,每個月就要多付4,167元,然而大家退一步想想:有能力購買1,000萬元物業的人,會不會因為每月多四千多元的利息,而甘願付出額外印花稅(SSD)呢?

「額外印花稅」的計算方法如下:–

(i) 如物業持有期為6個月或以內,稅率為20%;

(ii) 如物業持有期超過6個月但在12個月或以內,稅率為15%;

(iii) 如物業持有期超過12個月但在36個月或以內,稅率為10%。

所以,辣招的副作用是在升市時令到二手市場供應大減,但同時也令到在跌市時拋貨的貨源大減,至於那些在三年前購買的物業,當時的按揭優惠於目前,樓價亦已上升了一大截,若果賣出單位就要放水低息plan,往往是得不償失。

綜合以上,拆息會繼續上升,結果是樓價像過去一年的深圳般表現呆滯,成交偏低,購買力將會仍然轉向一手市場。

雅虎香港財經

雅虎香港財經