渣打首6月賺216億增8% 預告再回購 股價逆市升

渣打集團(02888)公布,上半年稅前法定盈利按年升8.32%至27.72億美元(約216.21億港元)。基於資本充足水平貼近目標範圍頂端,宣派中期息每股4美仙,並宣布即將進行新一輪5億美元股份回購。面對內地房地產不斷風險醞釀,管理層指,房地產貸款佔內地總貸款比例較小,預期年內信貸減值將正常化。

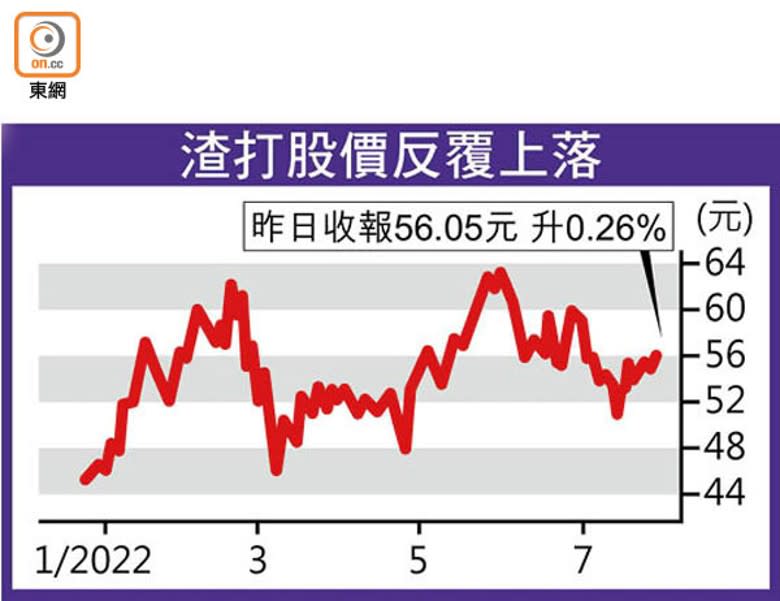

撇除重組及其他項目後,渣打上半年稅前基本盈利按年升5.03%至28.17億美元,股價於放榜後掉頭向上,收市升0.26%,報56.05元。

近期內地爛尾樓停貸引發相關風險憂慮,加上西方對俄羅斯金融制裁升級,市場擔心銀行或受牽連。渣打上半年信貸減值支出2.67億美元,其中包括2.37億美元與內地商業房地產相關的第三階段風險敞口。

渣打亞洲區行政總裁洪丕正指,已為內地商業房地產貸款作保守及充足的撥備。目前內房貸款風險敞口37億美元,相較集團在內地整體貸款規模逾600億美元屬較低比例,而且內房貸款逾50%有抵押,並主要集中於一、二線城市,未來會否增加撥備則尚待觀察,目前看到內地當局正促進房地產活動,近期成交也有所回升。

股東權益回報料提早達標

反映渣打資本充足水平的普通股權一級資本比率(CET1)6月底為13.9%,貼近13至14%目標範圍的頂端,預期新一輪股份回購後會令CET1下降約0.2個百分點。集團行政總裁溫拓思指,本年度為止已宣布共14億美元股東分派。

集團將於CET1目標範圍內靈活經營,有信心可達成今年2月定下2024年或更早實現10%的有形股東權益回報的目標,冀未來3年可向股東回饋超過50億美元資本。

加息擴寬銀行淨息差,渣打上半年淨利息收入按年升7.91%至36.42億美元,預期下半年淨息差再擴闊,全年平均數約1.4厘,2023年則為1.6厘。

港溢利縮48% 貸款減值激增

按地區劃分,受信貸減值損失增加3.51億美元拖累,盈利重鎮亞洲地區除稅前基本溢利18.62億元,按年倒退16.83%,為唯一錄得盈利倒退的地區。香港繼續是主要收入來源,可是按基本基準計算,渣打香港除稅前溢利按年倒退48.65%至32.67億元,主因貸款減值按年大增6.28倍至3.06億美元。

洪丕正表示,信貸減值上升主要受內地房地產影響。儘管下半年仍面對俄烏戰事、通脹高企和供應鏈問題等風險,但仍相信加息會令集團收入向好,整體而言對下半年業務審慎樂觀。

美國近月大幅加息,渣打香港區行政總裁禤惠儀稱,有合理預期港銀最優惠利率(P)終會上調,但需視乎美國加息步伐、香港銀行體系結餘情況,以及港元拆息(HIBOR)跟隨美息的上升速度。若H按長期升至封頂上限,或需要調整H按封頂上限,該行正在積極研究,將適時公布。

雅虎香港財經

雅虎香港財經