港聯繫匯率制度VS星浮動匯率制度

港元與美元掛鈎,在中美對抗的當下顯得尷尬。這是1980年代初香港前途問題的產物,透過把港元「美元化」,可以解決當時港元直插的問題,繼而穩定民心,況且美元作為國際貿易的主流結算貨幣,減輕港匯大上大落的匯兌風險,固然有利營商。

所謂「聯繫匯率」,並非香港金融管理局機械地在港元兌每美元觸及7.75強方兌換保證水平或7.85弱方兌換保證水平時出手干預,繼而把港匯穩定在此區間。扼要來說,閣下手上一分一毫的港元都有美元支撐,實際操作是發鈔銀行每逢發鈔,必須向金管局提交美元,其比例就是7.8兌每美元。

獅城每半年檢討 靈活度高

新加坡金管局21年前發表過一篇論文,解釋當地為何不用緊盯單一貨幣的固定匯率制度時,直接拿香港做例子,指本港經濟周期與內地愈益相連,卻要與經濟周期不同的美國採納一樣的貨幣政策,1990年代本港經濟蓬勃,息口卻跟着美國向下,因而觸發資產泡沫。撰文者固然有意對新加坡匯率制度「賣花讚花香」,可是回想香港在金融風暴後遺症的慘況,香港人只能望樓興嘆(雖然與房屋供應有莫大關係),也是說中要害。

新加坡方面,即使也有晶片代工這種高科技工業,始終也是一個細小、從事金融和外貿的開放型經濟體,匯率是比利率更好的經濟調控手段,出發點是維持坡元的購買力,穩定人們對坡元的信心、「保存打工仔的血汗積蓄,尤其中央公積金的存款」,並為經濟發展營造一個物價穩定的環境。

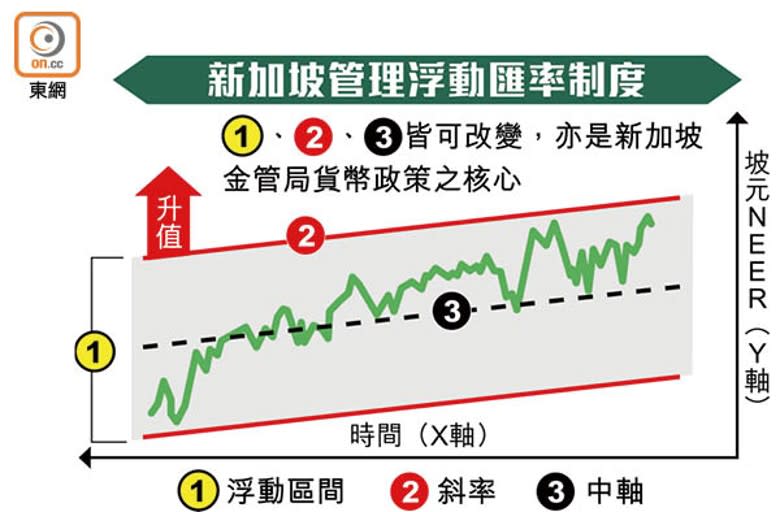

新加坡的貨幣政策基本上不管控利率,1981年起實施現行的管理浮動匯率制度,令坡元兌一籃子主要貿易對手貨幣的名義有效匯率(NEER)在某個不公開的區間內浮動,必要時入市干預,而那區間的高低、斜率有否改變,通常每半年檢討一次,地位如同其他央行議息,關鍵是「靈活性」。星洲去年10月中就意外把斜率提高,容許坡元升多些,預防輸入性通脹。籃子的貨幣和權重也會按照新加坡的貿易狀況檢討。

雅虎香港財經

雅虎香港財經