【台股操盤人筆記】投資不是比短跑,而是馬拉松

加權股價指數近 6 個月價量表現:

野村腳勤觀點:

● 輝達吃肉,台灣喝湯

黃仁勳提出了「兩年一新產品」的發展計畫,繼續鞏固輝達在 AI 市場中的領先地位,當然如果輝達想完成這個目標,來自供應鏈的支持絕不可少,因此也不難理解為什麼台積電喊要漲價、黃仁勳力挺,因為台積電在最先進製程是唯一的選擇,讓一點利給供應商來確保 GB200、H200 穩定出貨,對於第一季毛利率大賺 78% 的輝達來說絕對是一筆划算的生意。另外一個必不可少的產業就是散熱,黃仁勳提過「買越多,省越多」的概念,也就是透過更先進的散熱模組來提升節能效能,省下的電費就能再買好幾個 GPU,這剛好也都是台灣廠商所擅長的。可以說未來輝達在繼續保持 GPU 的護城河優勢之餘,與輝達結盟的台灣供應鏈廠商同樣能受惠無窮。

經理人視角:

● 大盤利多因素:

(一) 聯準終將降息:通膨放緩趨勢明確,儘管降息預期一延再延,但無論何時啟動降息都應以利多視之

(二) 經濟溫和成長:美國消費及就業市場放緩但離衰退還有一段距離,經濟從過熱過渡到正常依然有撐

(三) 資金動能充沛:內外資目前同步作多,加上國際長期資金還不見明顯回補,後續資金動能仍強

(四) AI 引領新趨勢:輝達「兩年一新產品」計畫確立 AI 腳步不停止,相關台廠受惠無窮

● 大盤利空因素:

(一) 地緣政治風險:2024 美國總統大選、中東地緣風險攀升,為全球金融體系帶來不確定性

(二) 漲多修正壓力:AI 類股漲多後評價不算便宜,熱錢湧入使籌碼混亂,股價波動風險上升

● 投資不是比短跑,而是馬拉松

台股近期漲多後,股價淨值比 (P/B ratio) 已經回到疫情前的水準,難免讓人擔心是否有大幅回檔的可能,不過換另一個角度想,根據彭博預估,台積電明年仍有 20% 左右的獲利成長,考慮它 35% 的權值占比,大盤即便回檔預計幅度也不會太深。此外進入下半年之後就是電子拉貨旺季,電子業也已進入庫存回補週期,預計在主流類股震盪整理的期間,盤面有機會由庫存調整近尾聲的電子業接續資金進駐,對於盤面多頭氣氛的維持有很大的幫助。就長線而言,AI 依然會是市場的主流,尤其半導體中的高價 ASIC、零組件中的散熱、AI 伺服器相關,未來 2-3 年將持續高度成長,雖然先前有些股價震盪整理,但反而有利於長線走勢。因此建議投資人還是要掌握 AI 大趨勢,從中找出受惠 AI 且營運高度成長的產業;若拿賽事來比喻,這場投資並不是比賽短跑速度,而是一場長線競爭的馬拉松賽事。

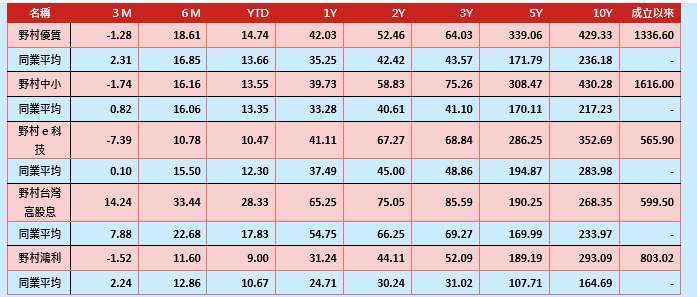

各期間績效表:(%)

把投資交給專業,首選野村投信

註:文中涉及個別公司相關資訊僅供個別事件說明與評論,非為個股之推薦,投資人申購本基金係持有基金受益憑證,而非本文提及之投資資產或標的。投資人無法直接投資指數,本資料僅為市場歷史數值統計概況說明,非基金績效表現之預測。本文提及之經濟走勢預測不必然代表基金之績效,基金投資風險請詳閱基金公開說明書。

野村證券投資信託股份有限公司 110615 台北市信義路五段 7 號 30 樓 (台北 101 大樓)

客服專線:(02) 8758-1568 野村投資理財網:www.nomurafunds.com.tw AMK01-240600154

上述基金均經金管會核准或同意生效,惟不表示絕無風險。基金經理公司以往之經理績效不保證基金之最低投資收益;基金經理公司除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書 (或投資人須知)。有關基金應負擔之費用 (境外基金含分銷費用) 已揭露於基金公開說明書或投資人須知中,本公司及銷售機構均備有基金公開說明書 (或其中譯本) 或投資人須知,投資人亦可至公開資訊觀測站或境外基金資訊觀測站中查詢。基金買賣係以投資人自己之判斷為之,投資人應瞭解並承擔交易可能產生之損益,且最大可能損失達原始投資金額。基金不受存款保險、保險安定基金或其他相關保障機制之保障。如因基金交易所生紛爭, 台端得先向本公司申訴,如不接受前開申訴處理結果或本公司未在三十日內處理時,得在六十日內向金融消費評議中心申請評議。 台端亦得向投信投顧公會申訴、向證券投資人及期貨交易人保護中心申請調處或向法院起訴。基金投資風險包括但不限於類股過度集中之風險、產業景氣循環之風險、流動性風險、外匯管制及匯率變動風險、投資地區政治、社會或經濟變動之風險、商品交易對手之信用風險、與其他投資風險等,請詳見基金公開說明書 (投資人須知)。基金可能投資承銷股票,其可能風險為曝露於時間落差之風險,即繳款之後到股票掛牌上市上櫃之前的風險。【野村投信獨立經營管理】

更多鉅亨報導

雅虎香港財經

雅虎香港財經